Private Equity Consulting

Nous ne nous arrêtons pas aux évidences. Nous passons votre cible au crible pour vous fournir des évaluations pertinentes et assurer la réussite de vos investissements.

Nos Services

goetzpartners Private Equity Consulting est le partenaire de premier choix dans le segment des fonds privés de taille moyenne. Reconnus comme un sparring-partner respecté, nous donnons confiance à nos clients, parmi lesquels des investisseurs et des actionnaires, et répondons à leurs questions-clés dans leurs projets d’achat, de conservation et de vente d’actifs. Approche de la cible, décision du client quant aux investissements adéquats avec une perspective de juste évaluation, identification, mise en œuvre de la valeur réelle de l’entreprise et maximisation de la valeur dans le cadre d’une stratégie de sortie : nous accompagnons nos clients tout au long du cycle de vie de leurs investissements.

Notre proposition de valeur

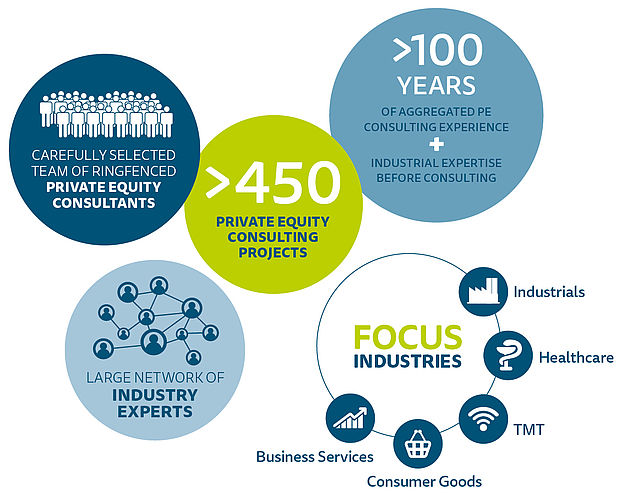

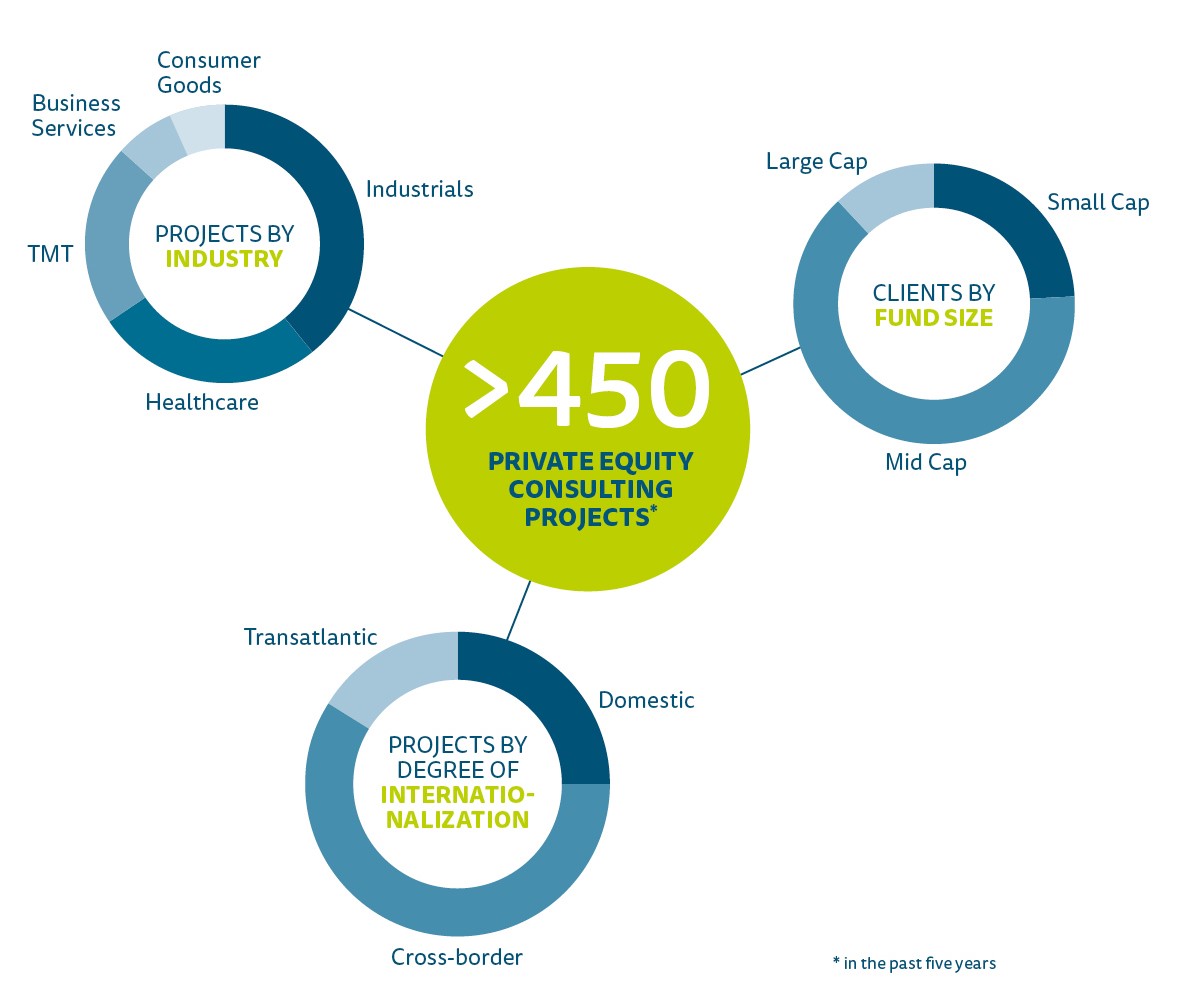

Faits et chiffres

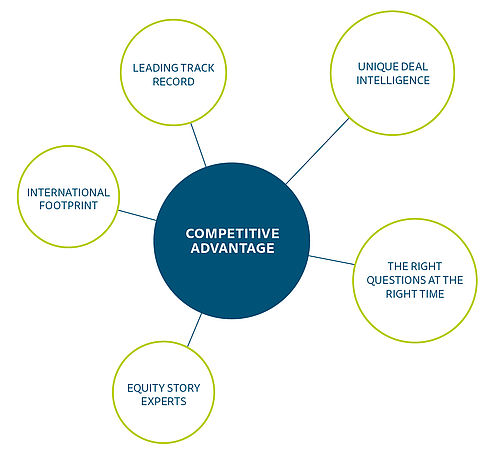

Avantage concurrentiel

Porteur de résultats exceptionnels en tant que conseiller expérimenté dans de nombreux investissements stratégiques et financiers, goetzpartners offre à ses clients des avantages compétitifs de taille, tout au long du cycle de vie des investissements. Notre équipe de consultants en capital-investissement est ainsi le partenaire privilégié de multiples fonds privés dans le cadre de transactions menées dans le monde entier et recoupant plusieurs secteurs.

Nous fournissons des renseignements uniques à un stade précoce grâce à un vaste sondage du marché et à une étroite collaboration avec des parties prenantes clés. Nos connaissances approfondies du marché, notre vaste expertise des secteurs et notre large réseau d’experts nous permettent de répondre au plus tôt aux questions les plus urgentes en matière de due diligence. Capables d’identifier les piliers d’un modèle commercial et de mettre au point des antécédents d’actifs concrets, nous aidons nos clients à maximiser la valeur de leur portefeuille pendant la période de conservation et lors du processus de planification de la sortie.

Des renseignements précieux

Notre équipe en charge des transactions fournit des services intégrés uniques en leur genre, qui se distinguent par des flux d’informations rapides, des pertes de rendement minimes et des processus d’harmonisation hautement efficaces. goetzpartners s’impose ainsi comme le partenaire de premier choix de nombreux investisseurs financiers et stratégiques pour toutes les problématiques clés et les questions sur les transactions d’achat et de vente.

- Notre équipe de consultants en capital-investissement travaille main dans la main avec nos clients pour répondre à leurs questions les plus urgentes sur des aspects commerciaux, opérationnels ou techniques. Nous aidons nos clients à obtenir une pleine transparence vis-à-vis des marchés, des dynamiques concurrentielles et du caractère réalisable du business plan. Pour ce faire, nous évaluons tout le potentiel de la cible pour permettre une prise de décision judicieuse, définissons et exécutons des mesures d’accroissement de la valeur pour les sociétés de portefeuille, et identifions la meilleure stratégie de sortie pour assurer les rendements des investisseurs.

- Notre équipe dédiée aux fusions/acquisitions offre à nos clients une base sûre dans le cadre de transactions de natures diverses telles que des achats, ventes, détourages ou levées de fonds. Nous prodiguons de précieux conseils en termes d’exécution efficace, d’évaluation, de réseaux d’experts et de coordination tout au long du processus. Plus d’informations sur notre équipe dédiée aux fusions

- Notre équipe spécialisée dans les conseils en dette propose des conseils objectifs en matière de structures optimales des dettes ainsi que de sources et de modalités de financement afin d’aider à optimiser la réussite des transactions de nos clients. Plus d’informations sur notre équipe spécialisée dans les conseils en dette

Des renseignements précieux

goetzpartners weiß um die speziellen Bedürfnisse von Private Equity Unternehmen und ist optimal aufgestellt, um diesen hohen Ansprüchen gerecht zu werden: schnell, pragmatisch und als geschätzter Sparrings-Partner auf Augenhöhe.

Wie wir aufgestellt sind:

- Sorgfältig ausgewähltes Team mit langjähriger operativer Erfahrung und tiefgreifender Branchenkenntnis.

- Vertikale Teamstruktur mit dedizierten Branchen-Spezialisten und einem großen Netzwerk von Branchen-Experten, die verlässliche Antworten auf kritische, branchenspezifische Fragestellungen geben. Unsere Private Equity Expertise umfasst hauptsächlich die Branchen Industrials, Healthcare, TMT, Business Services und Consumer Goods. Mehr Infos zu unserer Branchen-Expertise

- Methodische Tools für vertiefende Einblicke, inklusive einer breiten Palette an Datenbanken, einer Auswahl verschiedener Umfragemethoden, umfassender Bottom-up und Top-down Marktanalysen, sinnvollen Management Interviews und vielen Think-out-of-the-Box Techniken - um nur einige zu nennen.

Latest transactions – Private Equity Consulting

-

(valeur non divulguée)goetzpartners advised Liberta Partners with aCOMMERCIAL DUE DILIGENCEon its investment in Negotiation Advisory Group

(valeur non divulguée)goetzpartners advised Liberta Partners with aCOMMERCIAL DUE DILIGENCEon its investment in Negotiation Advisory Group -

(valeur non divulguée)goetzpartners advised Arcus Infrastructure Partners with aCOMMERCIAL DUE DILIGENCEon its investment in EINHUNDERT Energie GmbH

(valeur non divulguée)goetzpartners advised Arcus Infrastructure Partners with aCOMMERCIAL DUE DILIGENCEon its investment in EINHUNDERT Energie GmbH -

(valeur non divulguée)goetzpartners advised Management of Impact Acoustic AG and Verium AG with aCOMMERCIAL DUE DILIGENCEon its investment in Impact Acoustic AG

(valeur non divulguée)goetzpartners advised Management of Impact Acoustic AG and Verium AG with aCOMMERCIAL DUE DILIGENCEon its investment in Impact Acoustic AG -

(valeur non divulguée)goetzpartners advised Deutsche Invest Capital Solutions with aCOMMERCIAL DUE DILIGENCEon the acquisition of Iconia Group

(valeur non divulguée)goetzpartners advised Deutsche Invest Capital Solutions with aCOMMERCIAL DUE DILIGENCEon the acquisition of Iconia Group -

(valeur non divulguée)goetzpartners advised EMZ Partners with aCOMMERCIAL DUE DILIGENCEon its investment in H&Z Management Consulting

(valeur non divulguée)goetzpartners advised EMZ Partners with aCOMMERCIAL DUE DILIGENCEon its investment in H&Z Management Consulting -

(valeur non divulguée)goetzpartners advised Verdane with aCOMMERCIAL DUE DILIGENCEon the acquisition of HQ Equita and its portfolio

(valeur non divulguée)goetzpartners advised Verdane with aCOMMERCIAL DUE DILIGENCEon the acquisition of HQ Equita and its portfolio -

(valeur non divulguée)goetzpartners advised CONSTELLATION CAPITAL with aCOMMERCIAL DUE DILIGENCEon the acquisition of Solar Wiebe GmbH & Co. KG

(valeur non divulguée)goetzpartners advised CONSTELLATION CAPITAL with aCOMMERCIAL DUE DILIGENCEon the acquisition of Solar Wiebe GmbH & Co. KG -

(valeur non divulguée)goetzpartners advised Afinum 9 with aCOMMERCIAL DUE DILIGENCEon the acquisition of Hofstetter PCB AG

(valeur non divulguée)goetzpartners advised Afinum 9 with aCOMMERCIAL DUE DILIGENCEon the acquisition of Hofstetter PCB AG -

(valeur non divulguée)goetzpartners advised Hawle Beteiligungsgesellschaft m.b.H. with aCOMMERCIAL DUE DILIGENCEon the acquisition of Erhard Group

(valeur non divulguée)goetzpartners advised Hawle Beteiligungsgesellschaft m.b.H. with aCOMMERCIAL DUE DILIGENCEon the acquisition of Erhard Group -

(valeur non divulguée)goetzpartners advised Aspire Education Group, majority-owned by EMZ Partners, with aCOMMERCIAL DUE DILIGENCEon the acquisition of WEKA Group's education divisionn

(valeur non divulguée)goetzpartners advised Aspire Education Group, majority-owned by EMZ Partners, with aCOMMERCIAL DUE DILIGENCEon the acquisition of WEKA Group's education divisionn -

(valeur non divulguée)goetzpartners advised Vidia Equity on theACQUISITION & CDDof Best Plastic Management GmbH

(valeur non divulguée)goetzpartners advised Vidia Equity on theACQUISITION & CDDof Best Plastic Management GmbH -

(valeur non divulguée)goetzpartners advised Tikehau Capital with aCOMMERCIAL DUE DILIGENCEon the acquisition of CReators of the Outside WorlD (“CROWD”)

(valeur non divulguée)goetzpartners advised Tikehau Capital with aCOMMERCIAL DUE DILIGENCEon the acquisition of CReators of the Outside WorlD (“CROWD”) -

(valeur non divulguée)goetzpartners advised Ronal Group on theACQUISITION & CDDof Kudos Shower Products Limited

(valeur non divulguée)goetzpartners advised Ronal Group on theACQUISITION & CDDof Kudos Shower Products Limited -

(valeur non divulguée)goetzpartners advised Deutsche Invest Capital Solutions with aCDD & ACQUISITION FINANCINGon the acquisition of GLOBOGATE concept AG

(valeur non divulguée)goetzpartners advised Deutsche Invest Capital Solutions with aCDD & ACQUISITION FINANCINGon the acquisition of GLOBOGATE concept AG -

(valeur non divulguée)goetzpartners advised the Management with aCOMMERCIAL FACT BOOKon ifb SE

(valeur non divulguée)goetzpartners advised the Management with aCOMMERCIAL FACT BOOKon ifb SE

goetzpartners advised Liberta Partners ("Liberta") with a Commercial Due Diligence on its investment in Negotiation Advisory Group ("NAG"), a leading consultancy for negotiation management based in Mannheim, Germany.

goetzpartners advised Arcus Infrastructure Partners LLP ("Arcus") with a Commercial Due Diligence on its investment in the EINHUNDERT group of companies ("EINHUNDERT"), a leading provider of solar-based tenant electricity solutions.

goezpartners advised Management of Impact Acoustic AG and Verium AG with strategic advice and a Commercial Due Diligence as part of Verium's investment in Impact Acoustic.

goetzpartners advised Deutsche Invest Capital Solutions GmbH ("DI Capital Solutions") with a Commercial Due Diligence for the acquisition of Iconia Group AG ("Iconia"), a Swiss-based company that provides B2B customer engagement services for the global luxury industry.

goetzpartners advised EMZ Partners ("EMZ") with a Commercial Due Diligence on its investment in H&Z Management Consulting (“H&Z”), a leading consultancy for global value chain management.

goetzpartners advised Verdane with a Commercial Due Diligence of Muegge GmbH as part of its acquisition of HQ Equita.

goetzpartners advised CONSTELLATION CAPITAL with a Commercial Due Diligence on the acquisition of Solar Wiebe GmbH & Co. KG ("Solar Wiebe"), a leading provider of roof-top photovoltaic (PV) planning and installation services attractively located in North Rhine-Westphalia.

goetzpartners advised Afinum 9 with a Commercial Due Diligence on its investment in Hofstetter PCB AG (Hofstetter), the leading European provider of printed circuit boards plating and special final finishing services.

goetzpartners advised Hawle Beteiligungsgesellschaft m.b.H. ("Hawle") with a Commercial Due Diligence on the acquisition of Erhard Group ("Erhard"), a renowned valve manufacturer based in Heidenheim, Germany.

goetzpartners advised Aspire Education Group ("Aspire Education"), a privately operated education group in the German-speaking region majority-owned by EMZ Partners ("EMZ"), with a Commercial Due Diligence on the acquisition of WEKA Group's education division ("WEKA"), a leading education platform comprising five media and continuing education companies with locations in Switzerland and Germany.

Marking its initial platform investment in the plastic recycling space, Vidia Climate Fund I has acquired specialized plastic recycling company Best Plastic Management GmbH (BPM) through newly established PolymerCycle GmbH.

goetzpartners advised Tikehau Capital ("Tikehau") with a Commercial Due Diligence on the acquisition of CReators of the Outside WorlD (“CROWD”), a pan-European leading provider of cycling infrastructure and sustainable street furniture based in the Netherlands.

goetzpartners was mandated as exclusive M&A and Commercial Due Diligence advisor by leading global wheels manufacturer RONAL AG (“RONAL Group”) and its 100% subsidiary SanSwiss AG (“SanSwiss”) on the acquisition of Kudos Shower Products Limited (“Kudos” or “Kudos Group”), a UK-based manufacturer of shower enclosures and trays.

goetzpartners was mandated by DI Capital Solutions as debt advisor on the acquisition of GLOBOGATE concept AG.

goetzpartners advised Management of ifb SE with a Commercial Fact Book on the sale of ifb, an international finance and risk transformation and compliance consultancy, headquartered in Grünwald, Germany.

Contact

Gerrit Bückins

Principal

Management Consultants

Giovanni Calia

Managing Director

Management Consultants

Italy

Filippo Cerrone

Partner

Management Consultants

Italy

Philip Lloyd

Principal

Management Consultants

Italy

Axel Meythaler

Managing Director

Management Consultants

Alexander Reitmann

Partner

Management Consultants

Dr. Gerrit Schütte

Managing Director

Management Consultants

Michele Zanin

Partner

Management Consultants

Italy