Private Equity

Consulting

Optionen gibt es viele. Es kommt darauf an, sie zum richtigen Zeitpunkt kritisch und fundiert zu hinterfragen.

Unsere Services

goetzpartners Private Equity Consulting ist der führende Partner für die Mid-Cap Private Equity Industrie. Kundenunternehmen wie Investierende und Shareholder wenden sich bei allen Kernfragen rund um Buy-, Hold- und Sell-Strategien vertrauensvoll an uns. Dabei werden wir als Sparringspartner auf Augenhöhe wahrgenommen. Wir begleiten Kunden durch den gesamten Investment Life-Cycle: Vom initialen Target-Angang, über die Entscheidung des Kunden über entsprechende Investments mit Fair Value-Perspektive, bis zur Identifizierung und Implementierung des Mehrwerts einer Transaktion sowie einem wertsteigernden Exit.

Unser Leistungsversprechen

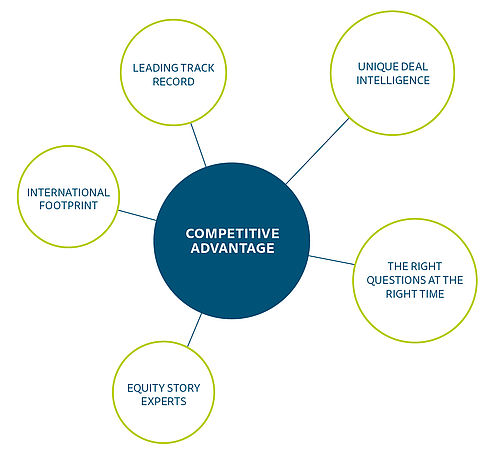

Wettbewerbsvorteil

Mit einer weitreichenden Erfolgsbilanz als erfahrene Beratung bei strategischen Investitionen, verschafft goetzpartners seinen Kunden deutliche Vorteile über den gesamten Investitionslebenszyklus hinweg. Dies macht unser Private Equity Team zum bevorzugten Partner vieler Kapitalbeteiligungsgesellschaften, wenn es um globale und industrieübergreifende Deal-Prozesse geht.

Wir schaffen bereits in einer frühen Deal-Phase einen Wissensvorsprung durch eine umfassende Marktsondierung und einer engen Interaktion mit zentralen Stakeholdern. Bei der Beantwortung der drängendsten Fragen im Due Diligence Prozess profitieren Kunden von unserer tiefgreifenden Industrieexpertise und unserem weitreichenden Expert*innennetzwerk. Wir kennen die zentralen Hebel für den nachhaltigen Erfolg von Geschäftsmodellen, entwickeln eine überzeugende Equity Story und unterstützen unsere Kunden so bei der Steigerung ihrer Portfoliobewertung sowohl während der Haltedauer als auch während der Exit-Planung.

Ganzheitliches Service Angebot

Der einzigartige Rundum-Service unseres integrierten Deal Teams besticht durch einen schnellen Informationsfluss, minimale Reibungsverluste durch hocheffiziente Abstimmungsprozesse – alles aus einer Hand. Das macht goetzpartners zum bevorzugten Partner für viele Finanz- und strategische Investoren- rund um Schlüsselfragen zu Buy- und Sell-Side Transaktionen.

- Unser Private Equity- Team arbeitet in enger Zusammenarbeit mit unseren Kunden um deren drängendste Fragen hinsichtlich kommerzieller, operativer oder technischer Aspekte zu beantworten. Wir unterstützen unsere Kunden dabei, volle Transparenz der Märkte, Wettbewerbsdynamiken sowie Erreichbarkeit des Business Plans zu erlangen, indem wir das gesamte Potenzial des Targets betrachten, wertsteigernde Maßnahmen für das Firmenportfolio definieren, bei der Umsetzung unterstützen und schließlich die optimale Ausstiegsstrategie identifizieren.

- Unser M&A Team bietet unseren Kunden eine sichere Basis für verschiedenste Arten von Transaktionen, wie beispielsweise Buy- und Sell-Side Situationen, Carve-Outs oder Beschaffung von Finanzmitteln. Wir geben wertvollen Rat bezüglich effizienter Prozessabwicklung, stellen Kontakte zu unserem Expert*innen- Netzwerk her und unterstützen und koordinieren den gesamten Prozess. Mehr Infos zu unserem M&A Team

- Unser Debt Advisory Team berät zu optimaler Fremdkapitalstruktur, Finanzierungsquellen und Finanzierungsbedingungen und hilft damit, den Transaktions-Erfolg für unsere Kunden zu sichern. Mehr Infos zu unserem Debt Advisory Team

Außergewöhnliche Marktkenntnisse

goetzpartners weiß um die speziellen Bedürfnisse von Private Equity Unternehmen und ist optimal aufgestellt, um diesen hohen Ansprüchen gerecht zu werden: schnell, pragmatisch und als geschätzter Sparrings-Partner auf Augenhöhe.

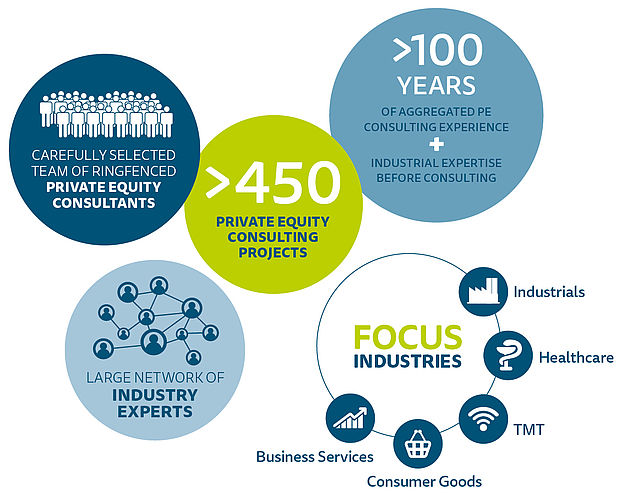

Wie wir aufgestellt sind:

- Sorgfältig ausgewähltes Team mit langjähriger operativer Erfahrung und tiefgreifender Branchenkenntnis.

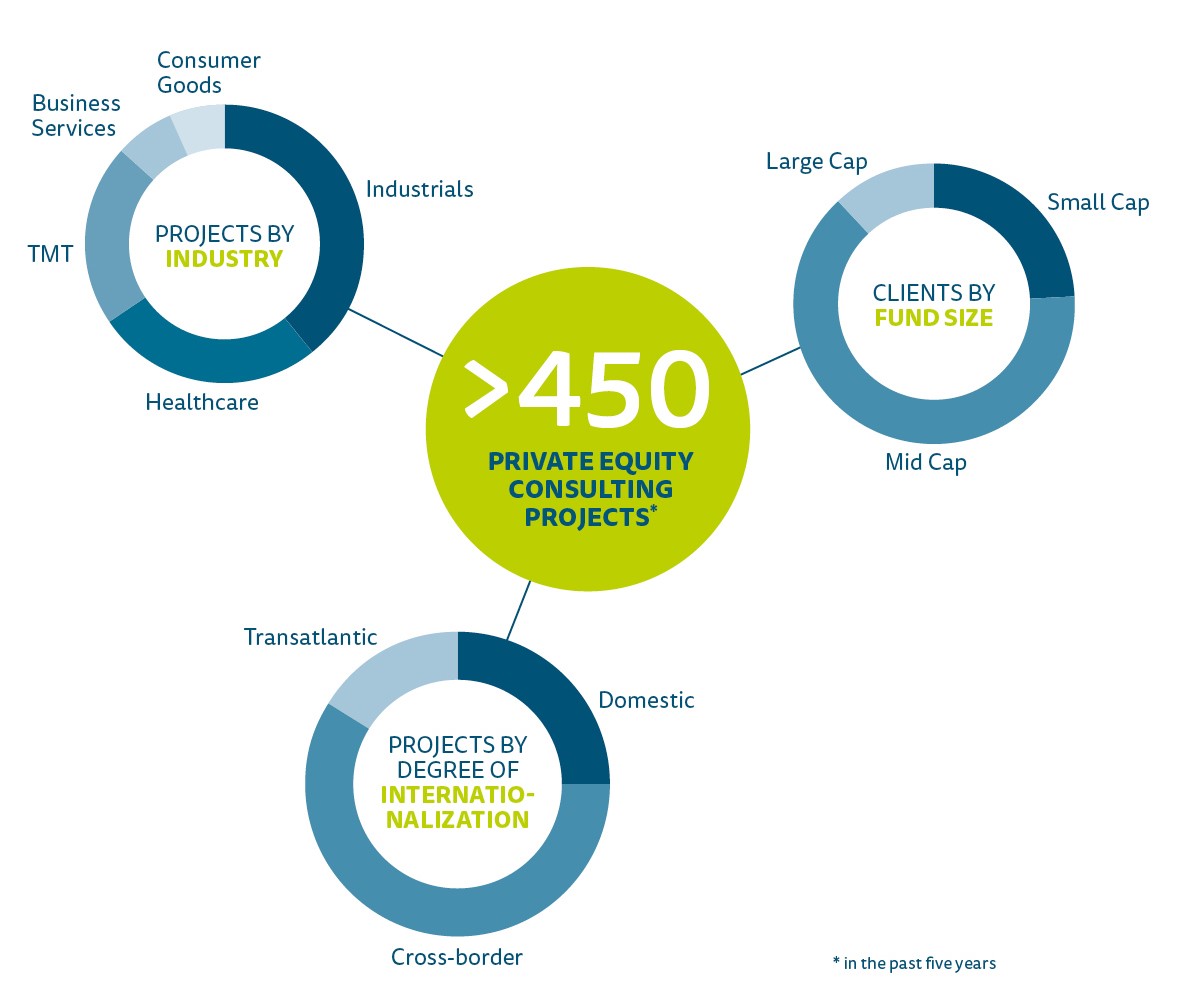

- Vertikale Teamstruktur mit dedizierten Branchen-Spezialistinnen und Spezialisten und einem großen Netzwerk von Branchen-Expert*innen, die verlässliche Antworten auf kritische, branchenspezifische Fragestellungen geben. Unsere Private Equity Expertise umfasst hauptsächlich die Branchen Industrials, Healthcare, TMT, Business Services und Consumer Goods. Mehr Infos zu unserer Branchen-Expertise

- Methodische Tools für vertiefende Einblicke, inklusive einer breiten Palette an Datenbanken, einer Auswahl verschiedener Umfragemethoden, umfassender Bottom-up und Top-down Marktanalysen, sinnvollen Management Interviews und vielen Think-out-of-the-Box Techniken - um nur einige zu nennen.

Kennzahlen und Fakten

Aktuelle Transaktionen – Private Equity Consulting

-

(Wert nicht veröffentlicht)goetzpartners bereit Liberta Partners mit einerCOMMERCIAL DUE DILIGENCEbeim Kauf von Negotiation Advisory Group

(Wert nicht veröffentlicht)goetzpartners bereit Liberta Partners mit einerCOMMERCIAL DUE DILIGENCEbeim Kauf von Negotiation Advisory Group -

(Wert nicht veröffentlicht)goetzpartners beriet Arcus Infrastructure Partners mit einerCOMMERCIAL DUE DILIGENCEbeim Investment in EINHUNDERT Energie GmbH

(Wert nicht veröffentlicht)goetzpartners beriet Arcus Infrastructure Partners mit einerCOMMERCIAL DUE DILIGENCEbeim Investment in EINHUNDERT Energie GmbH -

(Wert nicht veröffentlicht)goetzparters beriet das Management von Impact Acoustic AG und Verium AG mit einerCOMMERCIAL DUE DILIGENCEbeim Investment in Impact Acoustic AG

(Wert nicht veröffentlicht)goetzparters beriet das Management von Impact Acoustic AG und Verium AG mit einerCOMMERCIAL DUE DILIGENCEbeim Investment in Impact Acoustic AG -

(Wert nicht veröffentlicht)goetzpartners beriet Deutsche Invest Capital Solutions mit einerCOMMERCIAL DUE DILIGENCEbei der Akquisition von Iconia Group

(Wert nicht veröffentlicht)goetzpartners beriet Deutsche Invest Capital Solutions mit einerCOMMERCIAL DUE DILIGENCEbei der Akquisition von Iconia Group -

(Wert nicht veröffentlicht)goetzpartners beriet EMZ Partners mit einerCOMMERCIAL DUE DILIGENCEbeim Kauf von H&Z Management Consulting

(Wert nicht veröffentlicht)goetzpartners beriet EMZ Partners mit einerCOMMERCIAL DUE DILIGENCEbeim Kauf von H&Z Management Consulting -

(Wert nicht veröffentlicht)goetzpartners beriet Verdane mit einerCOMMERCIAL DUE DILIGENCEbei der Übernahme von HQ Equita und seinem Portfolio

(Wert nicht veröffentlicht)goetzpartners beriet Verdane mit einerCOMMERCIAL DUE DILIGENCEbei der Übernahme von HQ Equita und seinem Portfolio -

(Wert nicht veröffentlicht)goetzpartners beriet CONSTELLATION CAPITAL mit einerCOMMERCIAL DUE DILIGENCEbeim Kauf von Solar Wiebe GmbH & Co. KG

(Wert nicht veröffentlicht)goetzpartners beriet CONSTELLATION CAPITAL mit einerCOMMERCIAL DUE DILIGENCEbeim Kauf von Solar Wiebe GmbH & Co. KG -

(Wert nicht veröffentlicht)goetzpartners beriet Afinum 9 mit einerCOMMERCIAL DUE DILIGENCEbeim Kauf von Hofstetter PCB AG

(Wert nicht veröffentlicht)goetzpartners beriet Afinum 9 mit einerCOMMERCIAL DUE DILIGENCEbeim Kauf von Hofstetter PCB AG -

(Wert nicht veröffentlicht)goetzpartners beriet Hawle Beteiligungsgesellschaft m.b.H. mit einerCOMMERCIAL DUE DILIGENCEbeim Kauf von Erhard Gruppe

(Wert nicht veröffentlicht)goetzpartners beriet Hawle Beteiligungsgesellschaft m.b.H. mit einerCOMMERCIAL DUE DILIGENCEbeim Kauf von Erhard Gruppe -

(Wert nicht veröffentlicht)goetzpartners beriet Aspire Education Group mit einerCOMMERCIAL DUE DILIGENCEbeim Kauf von WEKA Group's Education division

(Wert nicht veröffentlicht)goetzpartners beriet Aspire Education Group mit einerCOMMERCIAL DUE DILIGENCEbeim Kauf von WEKA Group's Education division -

(Wert nicht veröffentlicht)goetzpartners beriet Vidia Equity bei demACQUISITION & CDDder Best Plastic Management GmbH

(Wert nicht veröffentlicht)goetzpartners beriet Vidia Equity bei demACQUISITION & CDDder Best Plastic Management GmbH -

(Wert nicht veröffentlicht)goetzpartners beriet Tikehau Capital mit einerCOMMERCIAL DUE DILIGENCEbeim Kauf von CReators of the Outside WorlD (“CROWD”)

(Wert nicht veröffentlicht)goetzpartners beriet Tikehau Capital mit einerCOMMERCIAL DUE DILIGENCEbeim Kauf von CReators of the Outside WorlD (“CROWD”) -

(Wert nicht veröffentlicht)goetzpartners beriet Ronal Group bei demACQUISITION & CDDder Kudos Shower Products Limited

(Wert nicht veröffentlicht)goetzpartners beriet Ronal Group bei demACQUISITION & CDDder Kudos Shower Products Limited -

(Wert nicht veröffentlicht)goetzpartners beriet Deutsche Invest Capital Solutions bei derCDD & ACQUISITION FINANCINGfür die Akquisition der GLOBOGATE concept AG

(Wert nicht veröffentlicht)goetzpartners beriet Deutsche Invest Capital Solutions bei derCDD & ACQUISITION FINANCINGfür die Akquisition der GLOBOGATE concept AG -

(Wert nicht veröffentlicht)goetzpartners beriet das Management mit einemCOMMERCIAL FACT BOOKauf ifb SE

(Wert nicht veröffentlicht)goetzpartners beriet das Management mit einemCOMMERCIAL FACT BOOKauf ifb SE

goetzpartners advised Liberta Partners ("Liberta") with a Commercial Due Diligence on its investment in Negotiation Advisory Group ("NAG"), a leading consultancy for negotiation management based in Mannheim, Germany.

goetzpartners advised Arcus Infrastructure Partners LLP ("Arcus") with a Commercial Due Diligence on its investment in the EINHUNDERT group of companies ("EINHUNDERT"), a leading provider of solar-based tenant electricity solutions.

goezpartners advised Management of Impact Acoustic AG and Verium AG with strategic advice and a Commercial Due Diligence as part of Verium's investment in Impact Acoustic.

goetzpartners advised Deutsche Invest Capital Solutions GmbH ("DI Capital Solutions") with a Commercial Due Diligence for the acquisition of Iconia Group AG ("Iconia"), a Swiss-based company that provides B2B customer engagement services for the global luxury industry.

goetzpartners advised EMZ Partners ("EMZ") with a Commercial Due Diligence on its investment in H&Z Management Consulting (“H&Z”), a leading consultancy for global value chain management.

goetzpartners advised Verdane with a Commercial Due Diligence of Muegge GmbH as part of its acquisition of HQ Equita.

goetzpartners advised CONSTELLATION CAPITAL with a Commercial Due Diligence on the acquisition of Solar Wiebe GmbH & Co. KG ("Solar Wiebe"), a leading provider of roof-top photovoltaic (PV) planning and installation services attractively located in North Rhine-Westphalia.

goetzpartners advised Afinum 9 with a Commercial Due Diligence on its investment in Hofstetter PCB AG (Hofstetter), the leading European provider of printed circuit boards plating and special final finishing services.

goetzpartners advised Hawle Beteiligungsgesellschaft m.b.H. ("Hawle") with a Commercial Due Diligence on the acquisition of Erhard Group ("Erhard"), a renowned valve manufacturer based in Heidenheim, Germany.

goetzpartners advised Aspire Education Group ("Aspire Education"), a privately operated education group in the German-speaking region majority-owned by EMZ Partners ("EMZ"), with a Commercial Due Diligence on the acquisition of WEKA Group's education division ("WEKA"), a leading education platform comprising five media and continuing education companies with locations in Switzerland and Germany.

Marking its initial platform investment in the plastic recycling space, Vidia Climate Fund I has acquired specialized plastic recycling company Best Plastic Management GmbH (BPM) through newly established PolymerCycle GmbH.

goetzpartners advised Tikehau Capital ("Tikehau") with a Commercial Due Diligence on the acquisition of CReators of the Outside WorlD (“CROWD”), a pan-European leading provider of cycling infrastructure and sustainable street furniture based in the Netherlands.

goetzpartners was mandated as exclusive M&A and Commercial Due Diligence advisor by leading global wheels manufacturer RONAL AG (“RONAL Group”) and its 100% subsidiary SanSwiss AG (“SanSwiss”) on the acquisition of Kudos Shower Products Limited (“Kudos” or “Kudos Group”), a UK-based manufacturer of shower enclosures and trays.

goetzpartners was mandated by DI Capital Solutions as debt advisor on the acquisition of GLOBOGATE concept AG.

goetzpartners advised Management of ifb SE with a Commercial Fact Book on the sale of ifb, an international finance and risk transformation and compliance consultancy, headquartered in Grünwald, Germany.

Kontakt

Gerrit Bückins

Principal

Management Consultants

Giovanni Calia

Managing Director

Management Consultants

Italien

Filippo Cerrone

Partner

Management Consultants

Italien

Philip Lloyd

Principal

Management Consultants

Italien

Axel Meythaler

Managing Director

Management Consultants

David Oesterschlink

Principal

Management Consultants

Alexander Reitmann

Partner

Management Consultants

Dr. Gerrit Schütte

Managing Director

Management Consultants

Michele Zanin

Partner

Management Consultants

Italien